近日,腾讯视频宣布,将于4月10日上调视频会员价格。

早在2020年三季度财报电话会议上,一位摩根士丹利分析师就向腾讯首席战略官詹姆斯·米切尔提问视频会员费用是否上调的问题。米切尔的回答斩钉截铁:

“中国付费内容的价格比较低,如果时机合适,公司会调整价格。”

腾讯视频自认会员价格过低,原因有二:

一方面,由Netflix(奈飞)开启的涨价浪潮正在传递至国内。去年10月29日,Netflix(奈飞)将美国标准会员价格上调1美元,高级套餐价格上调2美元;11月13日,爱奇艺将黄金VIP会员单月价从19.8元上调至25元,年卡从198元上调至248元。

另一方面,腾讯视频的内容扩张正在加重成本压力。米切尔表示,近年来腾讯视频新增了电视剧、地方电视内容、国内电影、自制剧、自制综艺、自制动画等板块,为会员提供了超值的优质服务。

背后的深层原因则是,自2018年的转折点以来,长视频的广告收入持续萎缩,营收越来越依赖会员收入。

如果奈飞涨价,至少保证了观剧无广告的用户体验,那么国内长视频行业则在超前点播和VVIP轮番捶打,用户体验持续恶化的条件下,丧失了对广告市场的主导权。在爱奇艺财报中,在线营销服务贡献了公司63.93%的营收额,但到了2020年,这一数字只剩下22.96%。

而整个移动互联网流量红利见顶的背景下,会员营收的增长同样不容乐观。在长视频会员业务公式收入=付费渗透率*ARPPU(平均每付费用户收入)*DAU(月活跃用户数)公式中,长视频行业正遭遇显著的付费渗透率和DAU增长放缓问题。2020年财报显示,爱奇艺会员数在涨价后同比下跌1%。

对长视频来说,单纯将赌注押在ARPPU上的策略不可持续,行业需找到新的发展方向。

促销谜题

长视频的处境如同瘾君子,会员降价促销如同毒品,嘴上说着永不复吸,又忍不住伸手。

在腾讯视频宣布会员价格上调后,网络社区最多的用户反馈是“不用看,官方定价都是唬人的纸老虎,最终还是要看活动价。”

其中,活动价包括官方在节假日推出的折扣活动,以及各大电商平台可能买到的低价会员券,折扣力度往往能达到五折甚至更多。

另一方面,联动会员也吸引了少量用户。

相关数据显示,爱奇艺在未受疫情冲击的2019年,几乎每个月都推出了5折活动,主要通过与京东、拼多多等电商平台会员联动。相比之下,腾讯视频从2016以来频繁启动联动会员活动,合作方包括微信支付、腾讯大王卡、腾讯音乐、网易云音乐、美团、京东、苏宁、携程等等。

而联动会员能否作为长视频平台的核心用户值得商榷。美国做空机构Wolfpack就针对联合会员一项对爱奇艺的会员营收额发起质疑。在做空报告中,Wolfpack认为爱奇艺将联合会员收入全部计入营收,再将合作方收入计入市场费用。

最终,Wolfpack的观点被证明缺乏依据。中信证券传媒行业首席分析师肖俨衍表示,爱奇艺的联合会员总量不大,且操作符合会计准则。

然而在疫情冲击下,因影视行业内容供给受阻,优质内容对用户付费的推动能力显著放缓。仅去年二季度,爱奇艺就遭遇1400万的付费会员环比缩减。这意味着,平台需要更多类似联合会员的促销活动推动付费用户增长。

尴尬的是,庞大的市场压力使长视频行业不愿走降价促销的老路。龚宇在财报电话会议上表示,爱奇艺将减少促销活动。

不仅如此,由于用户量见顶,自2018年以来,长视频普遍寻求通过寻求高端付费和差异化定价寻求ARPPU的增长。在2019年上线的热门剧《庆余年》身上,腾讯视频和爱奇艺都选择超前点播方式——3元解锁1集,50元解锁6集。

尽管在观众群体中,超前点播引发了几乎一边倒的批评。但对长视频而言,追求更高ARPPU已是开弓没有回头箭,此前,包括会员专属广告和超前点播在内,平台追求利润的行为已经与会员用户体验产生普遍冲突。在经历疫情冲击后,行业已经走到“要钱还是要口碑”的红线。

差异化付费

2018年5月,阿里文娱轮值总裁杨伟东指挥优酷以约16亿价格拿下俄罗斯世界杯版权。6个月后,阿里CEO张勇发布公开信,宣布杨伟东离任。

同样在2018年,腾讯启动第三次组织改革,COO任宇昕全面执掌PCG和IEG,腾讯视频的全面调整也提上日程。

尽管任宇昕表态,腾讯视频将加大投入,但从2019年财报看,腾讯首次披露腾讯视频亏损情况——全年亏损控制在30亿以下,显著低于爱奇艺同期103.2亿的亏损额。显然,在任宇昕接手后,腾讯视频的“节流”有所成效。

受制于上市公司身份,爱奇艺在节流上的动作显然更小。但在2020年财报发布后,龚宇对外发布了节流信号:

“爱奇艺在不进入新的原创电影、海外市场领域情况下,不会增加内容成本。”

优爱腾三家表态的背后逻辑是,随着市场环境的持续恶化,BAT对长视频巨额亏损的忍耐度正来到某种临界点。

如果在2018年以前,长视频通过内容吸纳流量红利完成付费用户增长,2018年以后借助促销活动及联合会员的隐性降价吸纳非核心用户付费,那么到2021年,长视频的手段已经所剩无多。只能高不能低的ARPU,无疑对行业提出更严格的要求。

经北京互联网法院判决,爱奇艺的超前点播构成对原有会员的违约。这意味着,腾讯视频和爱奇艺为长视频行业找到了用户分层,差异化收费的ARPU增长之道,但如何走通,还需更多探索。

爱奇艺试图将超前点播用会员协议的方式确定下来。去年5月,爱奇艺推出黄金会员升级的钻石星钻会员,包年价格为398元,较黄金会员高出220元,享有超前剧集、星钻影院、打通TV端和成长等级加速等特权。

这种会员被用户戏称为“VIP中P”。爱奇艺官网显示,星钻影院内容为不定期甄选海内外高分付费电影,提供给星钻VIP会员限时免费观看。

腾讯则试图将腾讯体育内容接入腾讯视频。去年年末,腾讯视频推出NBA观赛会员,主打特权为每月8张观赛券,每张券可看一场付费直播。年卡价格为233元。

只是这样的尝试仍然难以抹平高昂的内容成本。腾讯购入NBA转播权的费用高达5年15亿美元。而在肖华事件后,NBA一度沦为国内品牌广告投放的禁区,腾讯被迫承担广告和会员收入双下滑带来的巨大亏损。

目前,腾讯并未推出爱奇艺VVIP式的星钻会员。从亏损额度看,腾讯视频较爱奇艺的压力更轻。但不排除未来重走VVIP路线。这取决于爱奇艺星钻会员的市场反馈。

饮鸩止渴

国金证券首席分析师裴培认为,2020年的新冠疫情给国内互联网行业带来了第四次流量红利封印。用户基数和用户使用时长将更难出现结构性的增长。

长视频行业尤其如此。

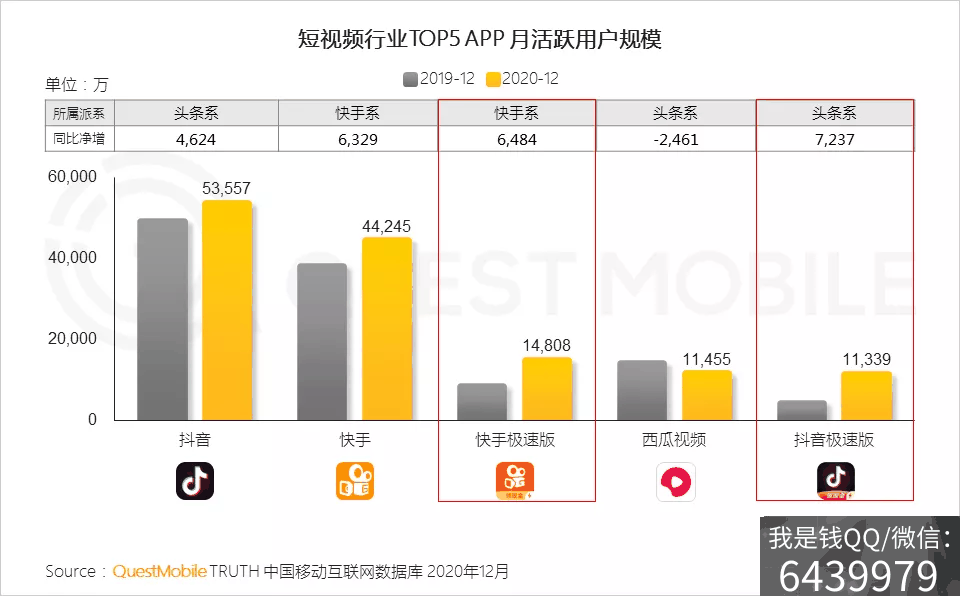

QuestMobile2020发布的《中国移动互联网年度大报告》显示,截至去年,短视频行业的整体月活已经达到8.72亿,人均月度使用时长42.6小时。其中,抖音月活达到5.35亿,快手月活为4.42亿。

相比之下,长视频在2020年的月活用户数持续下滑,至12月为8.7亿人,已被短视频反超。尽管月活水平相近,但短视频几乎吞并了长视频的广告市场份额。目前长视频遭遇剧烈的平台与用户矛盾,某种程度上是短视频崛起的冲击结果。

在B面,长视频又面临高速增长的内容成本。据《南方都市报》报道,爱奇艺在2012年的热播剧采购成本是50万上下,中等剧在25万至30万之间。龚宇表示,如果采购单价继续下降,同样的成本买剧更多,视频平台的流量和广告收入也会增加。

而巨头入场后,加速的长视频战争向烧钱大战演化。晚点latepost报道,BAT在十年内烧掉了1000亿人民币。2016年腾讯视频独家播放的《如懿传》,采购价格是13亿元。

背后,巨头正在为天价明星的片酬买单。作为成本,长视频行业承受着长期亏损,当行业将成本尝试向用户转嫁时,立即激发了用户的强烈反弹。从超前点播到星钻会员,全网用户几乎没有给出一个正面评价。

相比爱奇艺和腾讯视频梦想中的奈飞模式,眼下聚焦于客单价提升的长视频竞争无疑是饮鸩止渴。在电视观剧时代,头部剧一度是全民级别的精神消费品。但长视频强势的资本介入,正在将整个行业改造成奢侈品。

爱奇艺已经与腾讯视频达成默契,在超前点播和会员价上调节奏中保持一致。但在短视频领域,接近长视频模式的短剧正在大行其道。与全无成本的短剧相比,长视频需要重拾精品优势。

而更高的用户付费,需要更精致的内容产品。

有望冲击这一目标的,是优爱腾的悬疑类自制剧,从豆瓣评分看,其中不乏初获市场好评的作品。

对长视频行业来说,成本更可控的自制内容,有望主导新时代的用户付费。随着内容市场的持续细分和观众审美的个性化,那个靠无脑砸钱冲烂作收割会员的时代,或许一去不复返了。