据中国互联网络信息中心数据,2020年3月中国电商直播用户规模为2.65亿,在网络购物用户中的渗透率为37.3%;而到2020年12月,用户规模达3.88亿,渗透率增长至49.6%。也就是说每两位网购用户中,就有一位为电商直播用户。

国内短视频两家头部平台,快手与抖音的电商直播较量,也在这一年正式拉开战旗。

2021年4月8日,抖音举办了首届生态大会。抖音电商总裁康泽宇对外阐述了抖音电商的发展逻辑,表示抖音电商是兴趣电商,并表示有质量的商品交易总额才是抖音电商的核心指标。

无独有偶,就在抖音生态大会前10多天,快手也刚刚首次举办了电商引力大会,宣布开启直播电商2.0时代,称将打造100个10亿元交易总额的生态合作伙伴。

两大头部短视频平台针对电商赛道,相继对外宣布其战略部署,让人看到了两者更大的电商野心。但是两者的发言侧重点却不太一致,一个强调交易总额的数量,一个强调交易总额的质量。

红星资本局将主要分析抖音和快手的电商变现路径存在何种差异,以及两者在电商直播未来的短板分别在何处。

(一)

下沉VS潮流

初期的内容生态差异化定位

两平台相比,快手发展历史可追溯至2011年3月推出的GIF快手;抖音成立于2016年9月,初期定位为音乐创意短视频社交软件。

抖音虽作为短视频行业的后入局者,发展却异常迅猛。根据移动互联网商业智能服务商QuestMobile(以下简称QM)2020年12月公布数据显示,抖音的日活跃用户数为3.05亿,快手的日活跃用户数为2.25亿,抖音位居短视频日活用户第一位。

从用户使用时长来看,两者都可谓是“用户的时光消磨机”。快手的用户使用时长略高于抖音,抖音的用户日使用时长为90.6分钟,快手日用户使用时长为92.0分钟。

从内容上看,两平台之间的差异在于在内容分发机制上。普遍认为,快手以私域流量为主,抖音以公域流量为主。所谓私域流量和公域流量,可以简单理解为平台的流量分发主导权不同,私域流量由内容创作者主导,而公域流量的主导权在平台手中。

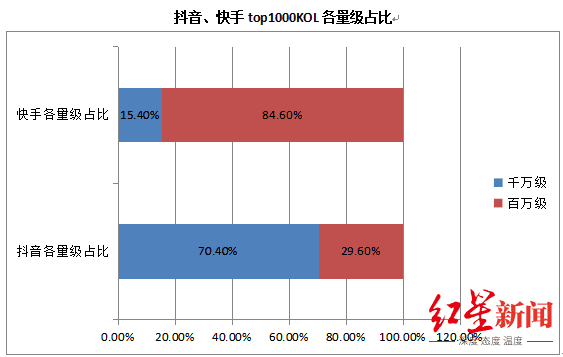

具体而言,快手更强调社交属性,实施流量普惠分发的去中心化算法机制,因此平台中流量的主导权更多在于内容本身;抖音则强调爆款内容,重视中心化流量分发机制,因此平台中流量的主导权更多在于平台本身。所以在快手上,除了少量现象级KOL(关键意见领袖)外,其他KOL间的粉丝沉淀较为均衡。而在抖音,粉丝较多沉淀于以明星、官媒、少数头部网红为主的KOL中。

也就是说,快手更重视内容本身,把流量较多地分发给优质内容创作者;而抖音却拥有更多的头部KOL,以催生爆款内容。对于一个初入的短视频内容创作者,同一条内容,发布到这两大平台上,较大概率上,在快手的观看量会高于在抖音的观看量。

根据克劳锐研究数据显示,截至2020上半年,对比快手与抖音的1000名KOL,快手的千万级KOL占比为15.4%,总覆盖量为11亿;抖音的千万级KOL占比70.4%,总覆盖粉丝量高达46亿。也就是说,抖音上的头部大V更加集中,这部分群体覆盖了较多的粉丝群体,抖音的头部集中效应更为明显。

数据来源:克劳锐

数据来源:克劳锐

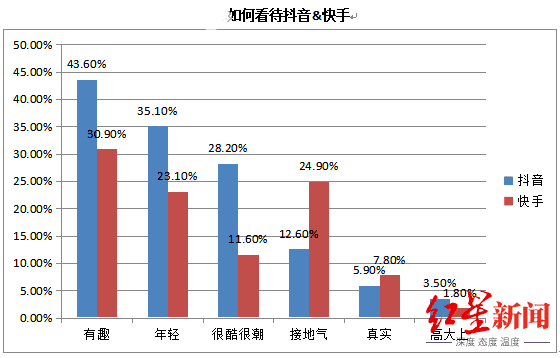

参考早期企鹅智库对2017-2018年抖音和快手用户研究数据,对两平台的内容侧重,用户也给出了相应的使用反馈。从用户对两平台认知来看,用户普遍认为快手的内容更侧重有趣和接地气;抖音内容更突出的特点是有趣、年轻、很酷很潮,从两平台的用户画像来看,抖音在一二线城市渗透率更高,快手在四线及以下城市渗透率高于抖音。

资料来源:《2017-2018年快手&抖音用户研究报告》企鹅智酷

虽然抖音和快手如今已经稳坐短视频平台的两把头部交椅,但其实,两个平台在内容分发端的差异化定位,也导致了后期的商业化变现路径存在较大差异。

(二)

直播VS广告

差异化内容定位,产生差异化商业变现方式

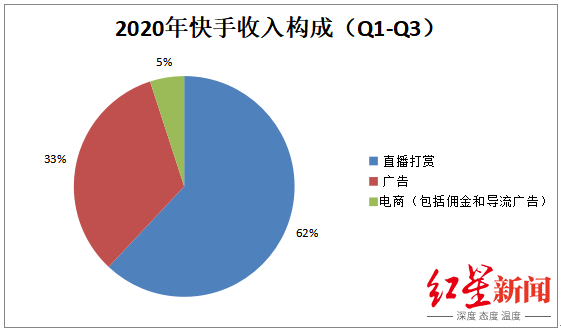

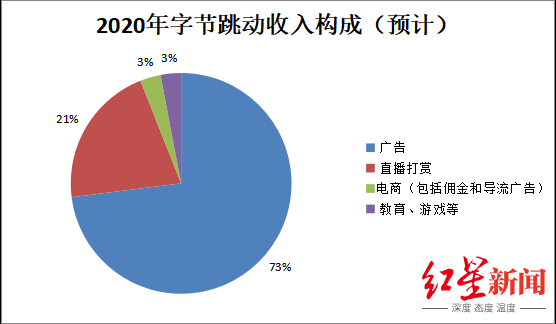

从内容出发来看,快手重视私域流量,强调社区搭建,加之快手布局直播较早,更容易面向C端(消费者、个人用户或终端用户),因此早期形成了以直播收入为主的变现路径。抖音强调公域流量,在中心化算法机制下,用户关注更加聚集,更容易打造爆款级营销案例,更容易面向B端(企业用户或组织用户),因此早期的抖音形成了以广告收入为主的变现路径。

具体而言,对于快手的私域流量变现方式,参考克劳锐数据显示,2020上半年快手TOP1000的KOL中,平均单条赞评比为28,而抖音的赞评比为38。快手的赞评比低于抖音,这说明快手用户更喜爱在内容下方留言,快手用户与KOL互动性更强,社交关系也更强。

正因为快手用户与KOL之间的强粘性,也催化了快手的直播打赏收入业务。截至2020年9月,快手成为了国内直播打赏流水最高的平台。据快手招股说明书,2020年1-9月,快手APP的平均月活跃用户数达到4.83亿,其中平均每月直播付费用户有6000万人,付费率为12%;其直播打赏付费率甚至高于国内头部直播平台斗鱼与虎牙。

据快手招股说明书,2017年、2018年及2019年与截至2019年及2020年9月30日止9个月,直播收入占总收入的百分比分别为95.3%、91.7%、80.4%、84.1%及62.2%。由此可见,直播收入为快手的主要收入来源,后期随着收入结构多元化,直播收入占总收入比有所下降,但依然为最主要收入来源。

数据来源:快手招股说明书

对于抖音的公域流量变现方式,因其炫酷的产品定位,专业的内容输出,加之用户群体偏向于一二线城市的人群,吸引了较多广告商。根据火星营销研究院预估的数据,2019年抖音整体广告收入为600亿元,2019年快手的广告收入为74.2亿元,抖音是快手广告收入的8倍还多。根据字节跳动官方数据,2020年抖音的广告收入预计占总收入的73%,广告收入为抖音的主要收入引擎。

数据来源:字节跳动

以此可以看出,两平台之间由于早期的品牌调性、内容搭建导致了后期的商业化路径存在差异,快手主要依靠“老铁”文化下的直播打赏,抖音主要依靠炫酷内容的广告收入,这种差异化商业变现路径,也导致了两者在后期的直播电商搭建上,存在明显差异。

(三)

信任背书VS品牌效应

差异化商业布局,产生差异化电商直播路径

①快手:“老铁文化”下的黏性粉丝付费转化

由于快手私域社区定位,加之快手在直播业务上的布局也较早,奠定了快手的老铁文化调性,在此基础之上,也催化了快手的电商变现路径。

用户与主播之间的强关系纽带,有利于快手的直播打赏业务平稳过渡到直播电商业务,两者之间起到相互拉动作用。据快手公司年报,2020年,快手商品交易总额高速上涨,达到3811亿元,同比增长539.5%。同时,快手电商的用户黏性也在不断加强。财报显示,快手电商用户平均复购率由2019年的45%提升至2020年的65%。

数据来源:公司财报

快手的直播电商业务依赖于用户与主播之间的信任基础,不少快手用户的购物意愿都来自于主播本身,以“主播-粉丝”为情感纽带,这种变现方式也像是另一形式的粉丝经济变现。

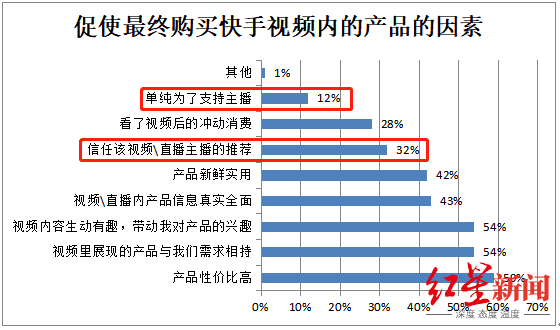

根据第一财经商业数据中心CBNData提供的快手用户调研数据显示,有44%的用户在快手内购买商品的动机与主播本身相关,33%的快手用户会因为信任主播而选择购买主播推荐的物品,更有12%的用户购买商品的动机只是单纯支持自己喜爱的主播。

数据来源:CBNData

②抖音:强调明星与品牌效应

抖音的电商直播更加强调品牌营销。2020年4月1日,罗永浩的入驻使抖音电商迎来小高潮。自称“也许是中国第一代网红”的罗永浩抖音直播首秀,观看人数达4800多万人,实现了单场1.1亿元的销售额。

目前抖音的带货主要推动力依然以名人或平台为主,其头部主播带货总量高于腰部及以下主播带货量。带货主播间的两极分化明显,电商流量依然寡头化严重,这也与抖音的公域流量法则相关。

罗永浩

抖音的直播带货,本质上更偏向于搜索电商购物的升级版,通过强算法来给用户推荐合适的直播商品。用户在抖音上购买商品,更多的是受到头部KOL或品牌商的宣传力影响,进而产生潜在的购买意愿,具有一定的随机性与不确定性。

③两平台的电商直播差异

从产品种类来看,快手以食物、农产品、生活用品为主,抖音以化妆品、各品牌产品为主。

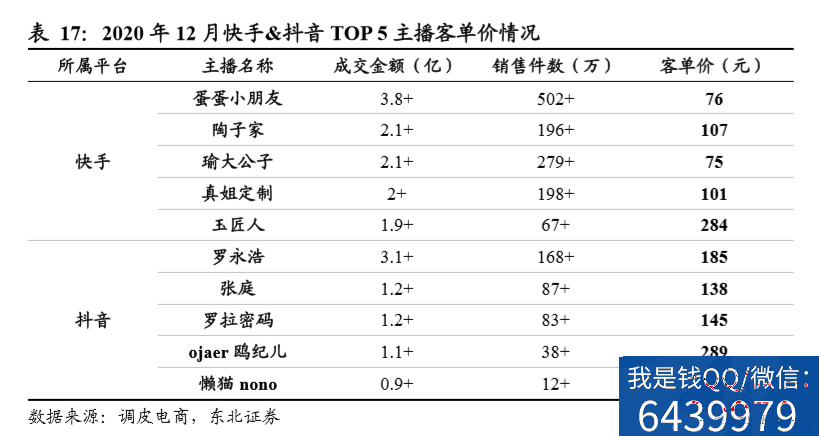

在产品客单价上,根据抖音和快手2020年12月TOP 5主播的平均客单价可以看到,快手用户的客单价区间主要在76-101元,而抖音则在145-289元,快手的电商产品客单价显著低于抖音。

从快手的电商直播业务用户画像来看,快手电商业务集中于四、五线城市;其中四线城市订单额为24%,五线城市及以下的订单率为22%。而抖音的直播电商业务用户则集中在一二线城市。

对于用户而言,两平台的电商差异在于快手用户是经过了直播过度下来的付费习惯,抖音电商更多的则是通过知名人物、商品的内容设计,激发用户潜在的购物激情。

(四)

快抖直播电商,未来突破在何处

关于电商直播,无论是抖音还是快手,两者都属于电商行业新人。前期两者需依赖于成熟电商平台(淘宝、京东、拼多多等)的供应链体系,后期再慢慢过渡到自己的电商平台。

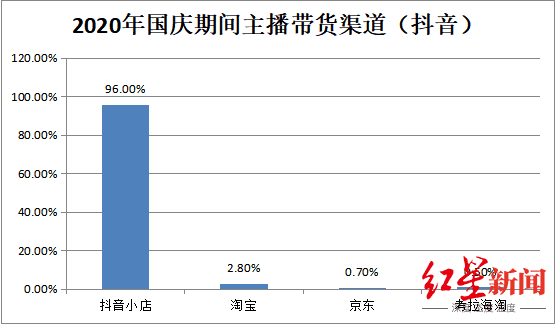

目前,抖音走在了这个过度化进程前段,2020年10月,抖音的“去淘宝化”开始实施。从主播带货渠道来看,根据QM数据显示,2020年国庆期间抖音短视频96%商品来源为抖音小店。

数据来源:QM数据库

很明显,两大平台都想要将自身的流量电商变现掌握在自己手中,而不是给传统电商平台做流量嫁衣。但目前来看,依然面临着较多挑战:首先是供应链体系的搭建,供应链是个非常宏大的概念和产业链,不仅仅是货,还包括生产、分配、流通等非常多行业的集合;其次,还面临着沉淀多年的传统电商都棘手的劣质产品行业监管、后期用户维护与反馈等诸多问题。

不仅如此,在电商领域,两平台也各有各的困境。

①快手:老铁经济如何推动高货币化率

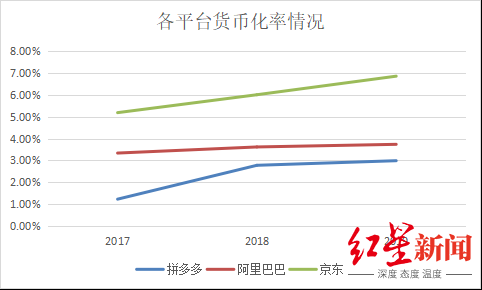

快手的老铁文化,虽然让用户粘性强,信任成本低,使得快手的商品交易总额目前在行业内优势明显;但快手的尴尬在于这种老铁文化带来的平台调性。快手用户下沉,客单价偏低,颇有些像传统电商拼多多。从2017-2019相关公司财务数据来看,快手电商直播虽然商品交易总额高,但是货币化率却不足1%,远低于阿里巴巴、京东、拼多多。

数据来源:各公司财报

也就是说,快手商品交易总额的增长和电商收入增长不匹配,快手接下来的电商化主要面临的挑战便是如何提高内容调性,提高平台收入,从而在其中获得更多的利润。对于拼多多从低处往高处的打法,取得了明显的效果,但是快手这种以内容为主的从低到高的打法,两者的主要矛盾存在根本差异,面临的挑战可能更为严峻。

②抖音:兴趣电商如何推动用户转化率

上周,在抖音提出兴趣电商发展方向时,抖音电商总裁康泽宇说:“兴趣电商是一种基于用户对美好生活的向往,主动帮助消费者发现潜在购物兴趣,提升生活品质的电商。”不过,不少网友质疑,所谓的兴趣电商,本质是内容电商的延续,是抖音强调差异化路线的另一种体现。

目前抖音电商的GMV与快手还有一定差距,此次大会,抖音多次强调自己要做有质量的交易总额,这更偏向于传统电商中的天猫。无论抖音要做兴趣电商还是进阶版的内容电商,目前抖音虽然日活用户处于行业第一,但是用户的电商转化率却偏低,因为抖音的电商转化率还是依赖于内容,主播与用户之间的粘性相对较弱,所以很多用户只是一览而过,没有较强的购买主观能动性。

抖音未来的核心打法在于通过优秀视觉化内容创作和自己精准的数据化分发,把原本一些处在沉默中的消费力量唤醒,以提高抖音的电商转化率。但这种机制也同样面临诸多挑战,对于用户而言,直播电商的根基仍在于信任机制,不管是信任平台还是信任主播,用户的付费意愿依然搭建在信任之上。

而抖音电商拥有较多的明星助力,但疫情得以控制过后,娱乐圈开始复苏,头部明星也开始回到自己的主业,明星直播带货降温明显。据小葫芦数据统计,去年战绩稳定的李诞已接近3个月未开播,他最近的一场直播销售额仅为927.68万;而陈赫、戚薇等头部带货明星,目前每月仅能保留一至两场直播。同时,明星主播在电商领域的专业性水平也受到用户质疑,靠明星流量搭建用户的信任粘性,这样的明星实则少之又少,也不足以构建起未来抖音的电商生态。

这种唤醒机制应该如何承接到信任机制之上,还得重点依靠抖音与各带货主播之间良好的生态循环,这也是抖音电商接下来要面对的重大挑战。